徐习佳,天普大学金融学博士。曾任联合证券投资银行部投行经理网络证劵融资平台,美国TowersWatson资深分析师,兴业全球基金金融工程与专题研究部副总监、基金经理助理,上海东方证券资产管理有限公司研究部副总监、量化投资部总经理、公募指数与多策略部副总经理(主持工作)。现任上海东方证券资产管理有限公司公募指数与多策略部总经理、基金经理。

徐习佳,天普大学金融学博士。曾任联合证券投资银行部投行经理网络证劵融资平台,美国TowersWatson资深分析师,兴业全球基金金融工程与专题研究部副总监、基金经理助理,上海东方证券资产管理有限公司研究部副总监、量化投资部总经理、公募指数与多策略部副总经理(主持工作)。现任上海东方证券资产管理有限公司公募指数与多策略部总经理、基金经理。

“如果投资者无法看懂产品策略,那么就不会对我们的产品有投资信心。”来自东方红资产管理的基金经理徐习佳如是说。

作为一位从业二十余年、管理量化产品经验超过十年的投资老将,徐习佳始终希望能够为投资者创造出“看得懂”的量化产品,尤其是在倡导普惠金融的公募市场,打破投资者对量化投资的刻板印象,是实现公募量化规模稳健增长的重要环节之一。对于投资的深刻理解,也让徐习佳管理(含共管)的三只被动指数型公募基金产品自成立以来,截至今年一季度末累计单位净值均大于1元。

徐习佳选择的,正是一条删繁就简的量化投资之路。在与徐习佳的交流采访中,中国证券报记者感受到,他管理的量化产品似乎不再是晦涩难懂的“无字天书”。他开玩笑地把自己比喻成“大厨”,在他的掌勺下,通过火候的控制与不同食材的加入,最终为投资者烹饪出一道道佳肴。当然了,哪怕制作再美味独特的佳肴,徐习佳都有自己基本的烹饪准则——通过基本面选股的原理筛选出长期有效的因子,用系统方式进行因子对冲及因子择时的量化策略,力争为投资者带来风格稳健、超额收益稳定的量化产品。

关注长期有效的优质因子

在不少投资者眼中,尽管公募量化产品已发展二十余年,但其潜力仍有待挖掘。公开数据显示,截至2023年12月底,公募量化基金数量497只,管理规模2934.4亿元,较2022年底增幅28.52%。然而,放眼整个公募市场,公募量化产品占比仍较低。

“和传统权益基金相比,量化基金的选股策略确实显得有些难懂,这也成为了公募量化产品规模一直难以做大的原因之一。”在徐习佳看来,公募量化产品要想被更多投资者接受,就必须用有逻辑、有规律、有基本面支撑的策略思路去设计产品。

古龙于1985年去世,金庸于2018年离世,如今张鹏翼导演也告别人世。他于2021年9月24日因胃癌辞世,享年80岁。这也意味着武侠剧的创作大师最后的一面大旗倒下了。古龙和金庸为千百万读者创造了一个文字的江湖,而张鹏翼则通过影视技术,让武侠的幻想更加直观地呈现在观众眼前。

而做好量化产品的第一步,便是捕捉到市场上长期有效的因子。在这一方面,徐习佳的标准近乎严苛。“我们在考察因子的时候,一定要从较长的时间维度进行衡量,从完整的市场周期去考虑其有效性。”徐习佳认为,长期来看,因子的价格表现必须较为平缓,且不应具有趋势性,具有穿越周期的能力,回避短期主题类因子或高风险高贝塔的交易型因子。

“有时候,趋势性向上也未必是一件好事,尤其是在我们无法为因子的趋势性进行准确归因时,选择此类因子就变成了一种存在潜在风险的行为,因为这类因子往往不具备穿越不同周期的能力,容易受到外生环境变化的影响。因此我们希望因子的价格呈现正常上下波动的态势,且波动幅度较小。”徐习佳表示:“比如近几年很多业内观点都将市值因子作为一个重要的分析指标,但在我们看来,尽管市值因子拉长时间来看可以呈现出规律性的起落变动,但其波动幅度较大,不一定能为持有人带来较好的持有体验。”

路遥知马力,实践出真知。为了验证团队选取的因子是否真正有效,徐习佳带领团队从单一因子入手,设计出了多只SmartBeta指数,又推出了跟踪这些指数的产品。2019年以来,东方红资产管理公募指数与多策略部相继推出了东方红中证竞争力指数基金、东方红中证东方红红利低波动指数基金、东方红中证优势成长指数基金,这三只该公司参与编纂的指数产品,其背后均为比较纯粹的单因子驱动策略,分别对应着质量因子、红利因子、成长因子。

“我们设计的这几款SmartBeta指数产品有一个非常重要的出发点:如果产品背后依托的是长期有效的因子,对于个人投资者来说,买任意单因子的指数基金,长期持有或定投都有较好的投资体验。机构投资者如果想进一步降低投资的波动,可以根据自己的判断来做对冲或轮动。”结果正如徐习佳当初设想的那样,据中证指数网、Wind数据显示,截至今年3月底,东证竞争指数自发布以来(2019年3月20日)的跌幅为2.68%,其所对标的沪深300指数同期跌幅为7.73%;东证红利低波指数自发布以来(2020年4月21日)上涨51%,中证红利指数同期上涨32.39%;东证优势成长指数自发布以来(2020年11月9日)上涨24.07%,中证500指数、创业板指数分别同期下跌16.11%、33.47%。

当然,找到长期有效的因子是一码事,根据因子编纂出长期有效的指数是另一码事。徐习佳对中国证券报记者表示,指数长期有效的关键是找到基本面过硬的上市公司标的,这离不开团队对公司风格属性的深度理解。“以我们的东证优势成长指数为例,我们在根据成长因子编纂这只指数的时候计算标准化预期外盈利(SUE),以此来筛选盈利成长超预期的股票,这就需要团队对因子的精准把握,做好长期的工作。”

用优质因子构建科学的量化策略

其实,除了上述提到的质量因子、红利因子、成长因子、价值因子,徐习佳团队还总结出了其他几类长期有效的优质因子,如动量因子、流动性因子、市场预期因子等等。而基金经理在构建量化策略时,这些优质因子就好似各种不同的食材,助力“大厨”烹饪出美味的佳肴。

但是,单一因子带来的超额收益在不同周期下,往往是不稳定的。哪怕再优质的因子,也不可能在任何时间段都能表现出色,尤其是对于宽基指增量化和主动量化这些需要容纳多因子多策略的产品来说,不同因子之间的组合搭配就显得尤为重要。

因此,徐习佳认识到,既然不存在任何时候都占优的单一因子,那么就需要实现因子的科学择时与因子之间的对冲。基金经理需要实现不同因子的协同发力,从而增强组合韧性。

“择时的基本思路是从经济周期出发,考虑各类因子当前的价格和性价比,当对因子变化趋势有大概率把握时,进行权重的相机调整。”徐习佳表示,因子择时并不是人为的主观决策,量化系统在这个过程中发挥着关键作用。当系统检测到市场环境变化触发阈值时,会给出相应的择时决策信号,而市场信号未出现时,则维持中枢水平运行,不会毫无根据地随意调整。“比如,我们发现,如果经济处于复苏周期,政策端频频发力,但经济数据的向上拐点尚未出现,那么此时红利低波资产大概率就会有较好的表现。相应的,我们的量化策略也会发出信号,提示我们关注红利因子的表现。”

“除了因子择时,降低不同因子之间的干扰也是我们需要考虑的因素。”徐习佳举例,2016年底的时候,不少基金经理预判到了2017年会是价值大年,并加大了在这一赛道的投资。回过头来看,2016年底的预判是基本正确的,但很多基金经理并未得到跑赢沪深300指数的收益。“一个很重要的原因是,不少人虽然看对了价值因子,但并没有降低其他因子带来的负面影响。很多人买的时候没有预估到大盘因子和价值因子之间较强的相关性,进行等权重的配置,组合的市值因子会下降,甚至买到了不少小盘股,最终因为小盘因子的负收益影响了整体收益情况,以至于没有跑赢沪深300。”

因此,控制因子的暴露程度,并考虑不同因子之间的相关性,是徐习佳在构建组合时尤为看重的因素。

量化权益产品发行正当时

近期,由徐习佳担纲的东方红量化选股混合基金刚刚募集完毕。此外,中国证券报记者还发现,证监会网站显示,今年以来,东方红资产管理提交了东方红中证500指数增强等多只量化产品的申报材料。其中,东方红中证500指数增强已于近日拿到了行政许可决定书。

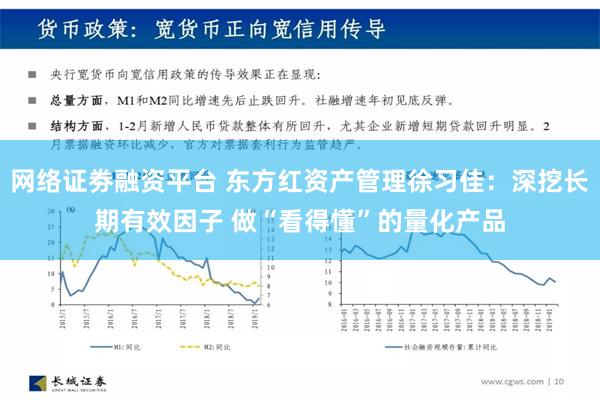

在被问及今年上报多只量化产品的原因时,徐习佳表示,总体来看,权益资产的配置时间窗口或已至。“从估值水平、政策环境、数据表现来看,当前市场出现了系统性机会,可能是投资权益市场的好时机。”徐习佳表示,从估值端看,经历了前期调整,当前权益市场处于历史低位,2024年初的市场低点有望成为这轮行情的低位区域;从政策端看,近期利好政策频出,既关注呵护资本市场、更注重支持实体经济;从数据端看,根据国家统计局公布的各项经济数据,经济更强复苏或不再遥远。

此外,徐习佳特别向中国证券报记者表示,中证500指数所蕴含的投资机遇巨大。“目前来看,沪深300里的这些公司大多都已发展到成熟阶段,定价的有效性很强,想要做出超额收益并不容易。而中证500的盘子里,我们发现了不少细分赛道的优质龙头公司,这些公司基本面过硬,但目前在行业中占比还不高,这样在行业相对平淡的时候,其市场份额还有可能逆势增长,且实际价值尚未被市场充分认知。”在徐习佳看来,中证500这条赛道仍有不少收益机会值得进一步挖掘。

徐习佳表示,在A股上市公司数量已经突破5000只之后,基于基本面选股的量化投资基金可以在宽度和深度上取得很好的平衡,为投资者提供更丰富多样的投资选择。“量化投资产品具有一定的独特性和比较优势,可以与主观选股基金、被动指数基金等产品形态协同发展,满足不同类型投资者的个性化需求。随着投资者对市场波动和量化投资的深入认识,公募量化产品的优势有望得到市场的进一步认可。”

此外,主动量化复杂且严密的系统化运作网络证劵融资平台,可以帮助基金经理实现更加理性的投资决策。在徐习佳看来,资本市场非常考验人性,恐惧和贪婪会反复出现,因此,一套行之有效的投资纪律尤为重要。“我们的原则是主动但不主观。”徐习佳表示,在量化投资策略中,虽然有主动的管理过程,但这种主动性是建立在系统化和规则化的基础之上,而非基于主观判断或直觉。这个概念强调的是,即使在主动管理的投资策略中,决策过程也是客观的、系统驱动的,并且尽可能减少人为的主观干预。